Il Sole 24 Ore

• 30 gennaio 2022 •

Testo di Maximiliam Cellino

Performance dimezzate rispetto all’Europa: pesa la quota azionaria ridotta nei portafogli, ma anche il caro commissioni

Più dinamica, nel momento in cui raccoglie il denaro che gli italiani riescono ancora a mettere da parte in misura significativa, costretta a rincorrere il resto d’Europa quando si tratta invece di restituisce ai clienti il frutto dei loro investimenti. L’industria del risparmio nazionale convive ormai da tempo con un autentico paradosso, le cui cause – per certi aspetti evidenti e in molti casi ormai strutturali – rappresentano al tempo stesso i limiti, ma anche i potenziali vantaggi di un mercato che conserva caratteristiche peculiari rispetto al resto del Continente.

Il boom della raccolta…

L’exploit della raccolta, l’ennesimo negli ultimi anni, è testimoniato da quei 91,7 miliardi di euro che, secondo i dati pubblicati da Assogestioni, le Sgr italiane sono riuscite a portare a casa nell’intero 2021. La conferma degli ormai altrettanto consueti ritardi delle performance dei prodotti distribuiti nel nostro Paese arriva invece dai numeri elaborati dal rapporto trimestrale del centro studi di Tosetti Value, uno dei principali Multi-Family office in Europa.

LA FOTOGRAFIA

Perimetro di analisi: 1) fondi UCITS; 2) distribuiti in almeno un Paese europeo; 3) classificati long term funds; 4) attivi e passivi (esclusi gli ETF); 5) gestiti dalle prime 250 società per attivi in gestione. Fonte dei dati: elaborazione originale e indipendente svolta dal Centro Studi Tosetti Value su dati ottenuti tramite la piattaforma Morningstar Direct. Analisi dei costi: nell’analisi si tiene conto esclusivamente dei costi ricorrenti gravanti sul fondo (cosiddette ongoing charge, OGC). Non sono inclusi eventuali altri oneri quali commissioni di performance, costi di transazione, commissioni di ingresso/uscita. La voce di costo indicata (OGC) rappresenta un costo annuo, ed è derivata dai bilanci dei fondi. Fondi di fondi e strutture master/feeder: i fondi di fondi e le strutture master/feeder sono compresi nelle statistiche relative a ciascuna singola società di gestione, in quanto parte integrante dell’offerta di fondi UCITS. Elementi metodologici: tutti i valori sono trasformati in euro al valore del cambio di fine mese. I dati di performance e di costo sono la media ponderata per le masse di ogni singola classe di ogni fondo.

Aggiornamento: dati al 31/12/2021 scaricati da Morningstar Direct il 20/01/2022

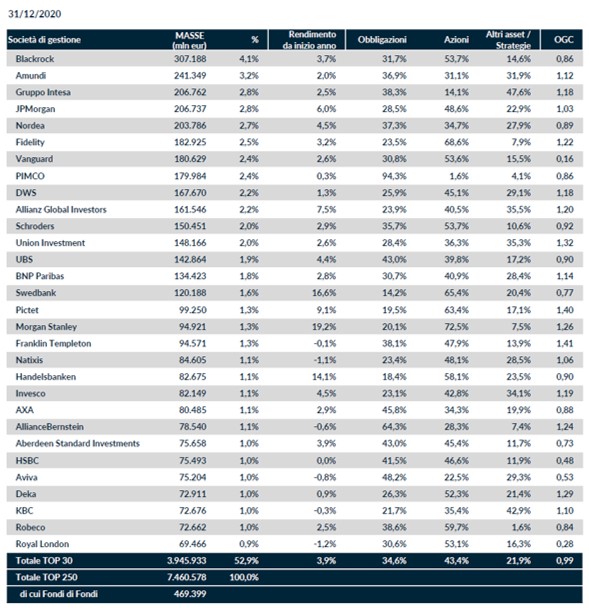

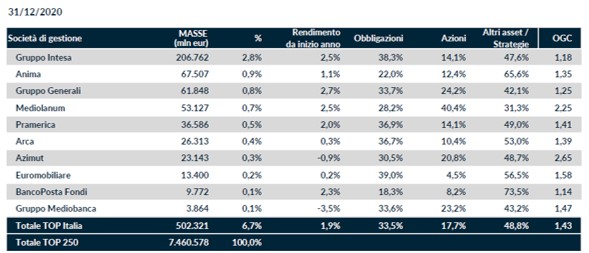

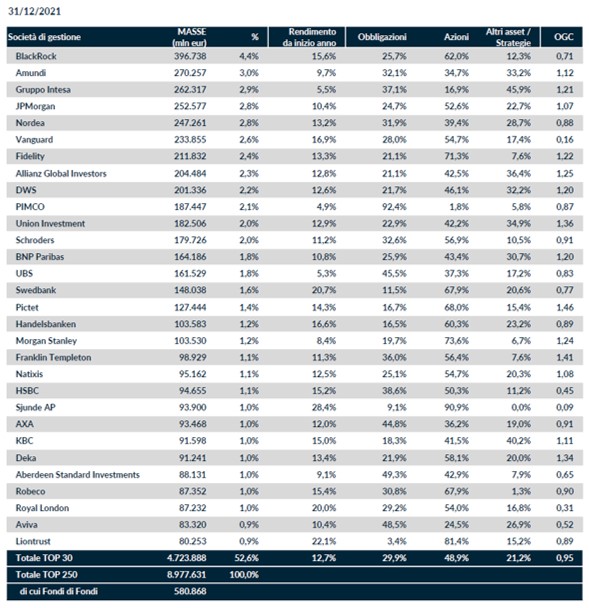

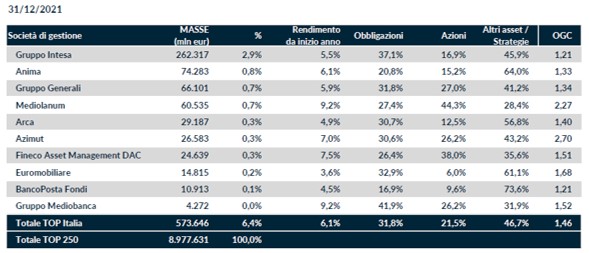

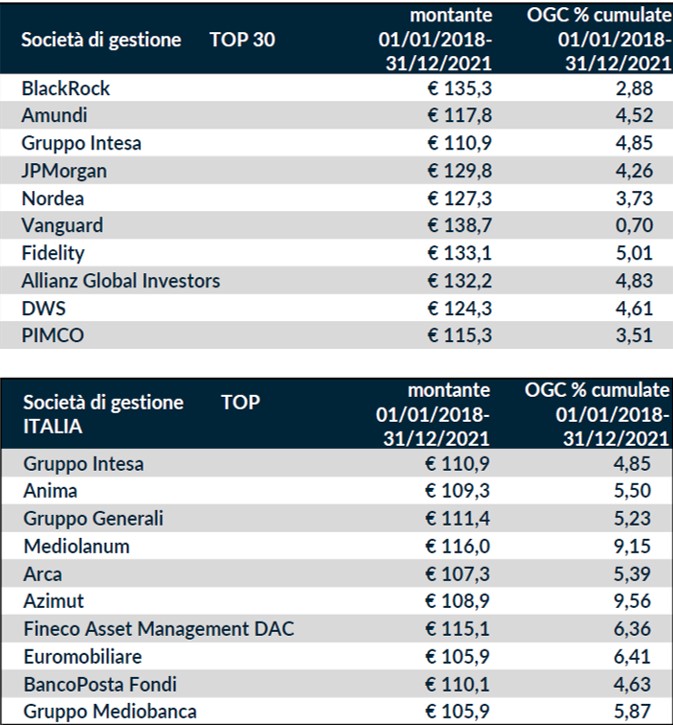

Lo studio – che passa in rassegna i rendimenti e i costi di tutti i prodotti Ucits distribuiti in almeno un Paese europeo, classificati long-term fund, attivi e passivi (con esclusione degli Etf), gestiti dalle prime 250 società per attivi – mostra infatti come lo scorso anno gli strumenti collocati dalle prime dieci Sgr del nostro Paese abbiano garantito ai sottoscrittori un ritorno del 6,4 per cento: un bilancio senza dubbio positivo, ma che si confronta pur sempre con il 12,7% consegnato nello stesso periodo dalle top 30 del Continente ai clienti.

IL MONTANTE DAL 2018

* Il montante è calcolato ipotizzando di investire 100 euro in ciascuna società di gestione per il periodo di 4 anni indicato

* Sjunde AP ha dati disponibili a partire dal 2021

*Liontrust ha dati disponibili a partire dal 2019

…e la velocità dimezzata dei rendimenti

Che l’Italia del risparmio viaggi a velocità dimezzata non è del resto una novità e appare con tutta evidenza dai dati degli ultimi quattro anni, periodo lungo il quale si dispiega l’intera analisi di Tosetti Value. I classici 100 euro investiti in prodotti proposti dalle case italiane in quel gennaio 2018 dal quale partono appunto le rilevazioni dell’ufficio studi si sarebbero infatti trasformati a fine 2021 in un ammontare compreso fra 105,9 e 116 euro. Un valore, quest’ultimo, mediamente inferiore a quanto nel frattempo totalizzato da quasi tutte le principali società di gestione attive sul mercato europeo, fra le quali spiccano per esempio i 135,3 euro restituiti da BlackRock, i 138,7 di Vanguard o i quasi 150 euro di Morgan Stanley.

Questioni di portafoglio

Il divario, va riconosciuto, è determinato in primo luogo dalla differente composizione dei portafogli degli investitori. Quelli degli italiani contengono ancora una componente limitata di quelle azioni (21,5% contro il 48,9% continentale) che nell’ultimo anno e almeno in due dei tre precedenti hanno dato la spinta principale ai rendimenti dei prodotti. L’equity inizia a farsi spazio anche nelle scelte dei risparmiatori di casa nostra, la quota è infatti cresciuta rispetto al 17,7% di fine 2020, ma il ribilanciamento nei confronti dell’obbligazionario procede comunque con passo ancora rallentato.

La zavorra (decisiva) delle commissioni

Anche nel 2021, secondo Tosetti Value, le Sgr italiane hanno «trattenuto» l’1,46% sotto forma di oneri ricorrenti (le cosiddette ongoing charge) a fronte dello 0,95% mediamente applicato su scala continentale. Il divario sulle spese non era stato diverso negli anni precedenti e quando si allarga l’orizzonte temporale ai quattro anni dell’intera analisi, nel nostro Paese ci si può anche imbattere in gestori che hanno caricato i propri fondi con commissioni cumulate vicine al 10 per cento. Porre un freno a questa erosione dei rendimenti continua (e spesso invisibile per il cliente) sarebbe il passo in avanti veramente decisivo da compiere.